Steuern beim Verkauf einer Immobilie in Spanien

Geschätzte Lesezeit: 10 Minuten

Inhaltsübersicht

Hausverkaufssteuern Spanien: Der Verkauf einer Immobilie ist nicht immer einfach. Schon gar nicht im Ausland, wo neben den unterschiedlichen Rechtsvorschriften auch die Sprache ein Hindernis darstellen kann. In diesem Blog erläutern wir: welche Steuern Sie berücksichtigen sollten und welche nicht, die Vermögenssteuerbefreiung im Jahr 2023 und die Berechnung der Vermögenssteuer.

Kosten beim Verkauf einer Immobilie in Spanien im Jahr 2023

Sobald ein potenzieller Käufer gefunden ist, müssen Sie verschiedene Kosten einkalkulieren, um den Verkauf erfolgreich abzuschließen. Im Jahr 2023 umfassen diese Kosten drei spezifische Aspekte:

1. Vorläufiger Kaufvertrag

Dieses Dokument, das in Spanien als „contrato de arras“ bekannt ist, ist zwar nicht obligatorisch, wird aber dringend empfohlen. Denn ein vorläufiger Kaufvertrag schützt sowohl den Verkäufer als auch den Käufer, falls eine der beiden Parteien vor der Unterzeichnung des endgültigen Kaufvertrags zurücktritt.

Der vorläufige Kaufvertrag enthält alle Bedingungen, die zwischen den beiden Parteien während der Verhandlungen vereinbart wurden, wie z. B. den endgültigen Verkaufspreis, die Frist für die Unterzeichnung, die Kostenteilung, Vertragsstrafen bei Vertragsbruch usw.

Die Kosten für die Erstellung eines Vorvertrags in Spanien variieren je nachdem, wer für die Erstellung des Vertrags verantwortlich ist. Wenn Sie den Vertrag selbst aufsetzen, fallen keine Kosten an. Wenn ein Immobilienmakler dies für Sie erledigt, sind diese Kosten in seiner Verkaufsprovision enthalten. Wenn ein Anwalt dies für Sie erledigt, können die Kosten in der Regel bei etwa 100 € liegen.

2. Notargebühren

Dabei handelt es sich um die Kosten für die Vorbereitung der notariellen Urkunde, einschließlich des Honorars für den Notar selbst. Im Allgemeinen werden diese Kosten vollständig vom Käufer getragen, obwohl das Bürgerliche Gesetzbuch vorsieht, dass der Verkäufer die Kosten für die öffentliche Versteigerungsurkunde übernimmt; der Käufer zahlt für die erste und alle weiteren Kopien.

Die endgültige Höhe der Notargebühren hängt vom Verkaufspreis der Immobilie ab. Die Notargebühren, auch Tarife genannt, sind staatlich geregelt, und alle Notare verlangen die gleichen Gebühren für die gleichen Dienstleistungen. Die Preise für die Vollstreckung der öffentlichen Versteigerungsurkunde liegen in der Regel zwischen 600 € und 875 €, je nach Wert der Immobilie.

3. Maklerprovision

Wenn Sie einen Immobilienmakler beauftragt haben, den Verkauf Ihres Hauses in Spanien zu überwachen, müssen Sie die damit verbundenen Gebühren bezahlen. Die Höhe dieser Kosten hängt stark von den Marktbedingungen (Art der Immobilie, geografische Lage usw.) und dem Verkaufspreis der Immobilie ab. In der Regel berechnet ein Immobilienmakler einen vorher festgelegten Prozentsatz des endgültigen Verkaufspreises der Immobilie.

Beim Verkauf einer Immobilie in Spanien im Jahr 2023 ist es wichtig, diese Kosten zu berücksichtigen, um ein klares Bild der finanziellen Aspekte der Transaktion zu erhalten.

Haus verkaufen Steuern Spanien

Beim Verkauf eines Hauses in Spanien sind mehrere Steuern zu beachten. Die Steuern für den Verkauf eines Hauses im Überblick:

- Gewinnsteuer (Plusvalía Municipal): Dies ist eine lokale Steuer, die auf der Grundlage des Wertzuwachses Ihrer Immobilie seit dem letzten Verkauf berechnet wird. Die Höhe des Satzes hängt von der Gemeinde ab, in der sich Ihr Haus befindet. Erkundigen Sie sich nach den genauen Tarifen in Ihrer Gemeinde, damit Sie wissen, was Sie erwarten können.

- Einkommenssteuer (Impuesto sobre la Renta de las Personas Físicas – IRPF): Als Nichtansässiger müssen Sie auch auf den Gewinn aus dem Verkauf Ihres Hauses Einkommenssteuer zahlen. Der Satz schwankt je nach Höhe des Gewinns zwischen 19 % und 24 % des realisierten Kapitalgewinns.

- Steuer für Nichtansässige (Impuesto sobre la Renta de No Residentes – IRNR): Wenn Sie nicht in Spanien steuerlich ansässig sind, werden 3 % des Verkaufspreises als vorläufige Steuer einbehalten. Dieser Betrag kann später mit etwaigen Steuerrückständen verrechnet werden.

- Kapitalertragssteuer (Impuesto sobre el Incremento de Patrimonio de la Venta de un Inmueble – Plusvalía Municipal): Dies ist eine lokale Steuer, die auf der Grundlage des Gewinns berechnet wird, den Sie beim Verkauf einer Immobilie erzielt haben. Auch hier sind der Satz und die Berechnung je nach Gemeinde unterschiedlich.

Mehr über die Einkommensteuer in Spanien

Wenn es um die Diskussion über Gewinne und ihre Besteuerung in Spanien geht, ist ein vielschichtiger Ansatz erforderlich. Dabei kommen drei wesentliche Elemente ins Spiel: „Komplexität“ (Verwirrung), „Veränderlichkeit“ (Sprunghaftigkeit) und „Unberechenbarkeit“ (Vorhersehbarkeit). Lassen Sie uns diese Konzepte näher betrachten, um die Feinheiten der Gewinnsteuer für das Jahr 2023 nach Angaben der spanischen Steuerbehörden besser zu verstehen.

Einkommensteuer für 2023 in Spanien:

- Gewinne bis zu 6.000 €: unterliegen einem Steuersatz von 19 %.

- Einkommen zwischen 6.000 € und 50.000 €: 21 % Steuersatz.

- Einkommen zwischen 50.000 € und 200.000 €: mit einem Steuersatz von 23 %.

- Einkommen zwischen 200.000 € und 300.000 €: wird mit einem Satz von 27 % besteuert.

- Einkommen über 300.000 €: Der Steuersatz beträgt 28 %.

- Es ist erwähnenswert, dass diese Steuersätze progressiv angewandt werden, wodurch eine dynamische Steuerstruktur entsteht. So werden beispielsweise die ersten 6000 € Gewinn mit 19 % besteuert, der Teil zwischen 6000 € und 50 000 € mit 21 % usw.

Ausnahmen

Es gibt jedoch bestimmte Ausnahmen, um die Einkommensteuer beim Verkauf von Immobilien in Spanien zu senken:

- Wenn Sie 65 Jahre oder älter sind und Ihren Hauptwohnsitz verkauft oder eine Rentenversicherung abgeschlossen haben, während die verkaufte Immobilie ein Zweitwohnsitz war.

- Wenn Sie planen, den Verkaufserlös in den Kauf eines neuen Hauses zu investieren, das Ihr Hauptwohnsitz werden soll.

- Im Falle einer Schuldenregulierung (dación en pago), bei der die Immobilie an die Bank zurückgegeben wird, weil Sie die Hypothekenzahlungen nicht mehr leisten können.

- Wenn Sie eine Person sind, die sich in einer Situation schwerer oder starker Abhängigkeit befindet, gemäß dem spanischen Gesetz zur Förderung der persönlichen Autonomie und der Betreuung von Menschen in einer Abhängigkeitssituation.

- Wenn der Kauf der Immobilie zwischen dem 12.05.2012 und dem 31.12.2012 erfolgt ist, haben Sie Anspruch auf eine 50 %ige Befreiung des erzielten Veräußerungsgewinns.

Befreiung von der Vermögenssteuer im Jahr 2023

Spanien hat einige Ausnahmen von der Vermögenssteuer die im Jahr 2023 für die Hausverkaufssteuer gelten können:

- Befreiung von der Eigenheimsteuer: Wenn Sie Ihr Haus als Hauptwohnsitz genutzt haben und bestimmte Bedingungen erfüllen, haben Sie möglicherweise Anspruch auf eine Befreiung von der Erbschaftssteuer. Dies kann je nach Region, in der sich Ihre Immobilie befindet, unterschiedlich sein.

- Steuerbefreiung für kleine Beträge: In einigen Regionen Spaniens gibt es eine Steuerbefreiung für Kleinbeträge, d. h. Sie müssen möglicherweise keine Vermögenssteuer zahlen, wenn Ihr Vermögen unter einem bestimmten Schwellenwert liegt.

Berechnung der Vermögenssteuer

Die Vermögenssteuer in Spanien wird auf der Grundlage des Wertes Ihres gesamten Vermögens, einschließlich Immobilien, Bankkonten, Investitionen und anderer Vermögenswerte, berechnet. Im Folgenden finden Sie einige Schritte zur Berechnung der Kapitalertragssteuer beim Verkauf eines Hauses:

- Erstellen Sie eine Liste aller Ihrer Vermögenswerte: Sammeln Sie Informationen über den Wert Ihrer Immobilien, Bankkonten, Aktien, Anleihen und anderer Vermögenswerte.

- Ermitteln Sie die geltenden Steuerbefreiungen: Prüfen Sie, ob Sie je nach Ihrer persönlichen Situation und der Region, in der sich Ihre Immobilie befindet, für Steuerbefreiungen in Frage kommen.

- Berechnen Sie die Steuerbemessungsgrundlage: Ziehen Sie die Freibeträge vom Gesamtwert Ihres Vermögens ab, um die Steuerbemessungsgrundlage zu ermitteln.

- Bestimmen Sie den Steuersatz: Der Satz variiert je nach dem Wert der Bemessungsgrundlage und der Region. Die genauen Sätze erfahren Sie bei den Steuerbehörden oder einem Steuerberater.

- Berechnung der Kapitalertragssteuer: Multiplizieren Sie die Bemessungsgrundlage mit dem geltenden Satz, um die Kapitalertragssteuer zu berechnen.

Es ist wichtig, daran zu denken, dass sich die Steuergesetze und -sätze in Spanien ändern können. Daher ist es ratsam, stets aktuelle Informationen über die Steuern beim Hausverkauf zu konsultieren und gegebenenfalls professionellen Rat einzuholen (dies wird empfohlen, um Überraschungen zu vermeiden, da die Berechnung der Vermögenssteuer nicht einfach ist). Der Verkauf von Immobilien in Spanien kann eine schwierige Aufgabe sein, aber mit dem richtigen Wissen und der richtigen Anleitung können Sie sicherstellen, dass Sie nach spanischem Recht steuerlich konform sind.

FAQ

1. Wie viel Steuern zahlen Sie beim Verkauf eines Hauses in Spanien?

Wenn Sie planen, ein Haus in Spanien zu kaufen, denken Sie vielleicht nicht zuerst an die Steuerzahlung. Es ist jedoch wichtig, dass Sie die Steuervorschriften kennen, bevor Sie mit dem Kauf beginnen. Die spanische Steuerbehörde Hacienda hat einen besonderen Steuersatz für den Verkauf eines Hauses. Beim Verkauf eines Hauses fallen zwei Steuern an: eine Kapitalerwerbssteuer und eine Mietsteuer, die sich nach dem Zweck des verkauften Hauses und der Dauer der Vermietung richtet. Wenn Sie ein Haus verkaufen, zahlen Sie in der Regel eine Kapitalerwerbssteuer, die ein Prozent des Verkaufspreises beträgt. Wenn der Verkäufer die Immobilie vermietet hat, muss er möglicherweise auch eine Mietsteuer zahlen. Je nach den Umständen kann sie bis zu 19 % betragen, und die Steuersätze können je nach der autonomen Region, in der sich Ihr Haus befindet, variieren. Wenn Sie beim Verkauf eines Hauses Steuern zahlen müssen, ist es wichtig, dass Sie vor dem Verkauf die richtigen Informationen über Ihre steuerliche Situation einholen.

2. Wie hoch ist die Vermögenssteuer in Spanien?

In Spanien wird eine Vermögenssteuer auf Immobilien und Nachlässe erhoben. Die Steuer beläuft sich auf 0,2 % bis 0,3 % des Wertes Ihrer Immobilie, mit einem Höchstsatz von 2,5 %. Der Satz hängt vom Jahr des Erwerbs und vom Wert der Immobilie ab. Außerdem gibt es mehrere Ausnahmen von der Vermögenssteuer. So sind beispielsweise Personen mit geringem Einkommen, deren Immobilienwert unter 43.253 € liegt, von der Steuer befreit. Auch Familienangehörige, die von vermögenden Steuerpflichtigen abhängig sind, erhalten einen Steuersatznachlass. Obwohl die Vermögenssteuer in Spanien niedriger ist als in anderen europäischen Ländern, ist es wichtig zu wissen, welcher Steuersatz für Sie gilt.

3. Welche Steuern und Kosten fallen beim Verkauf eines Hauses in Spanien im Jahr 2023 an?

Wenn Sie planen, im Jahr 2023 ein Haus in Spanien zu verkaufen, haben Sie wahrscheinlich viele Fragen zu den Steuern und Kosten, die mit der Transaktion verbunden sind. Es gibt einige wichtige Faktoren, die beim Verkauf eines Hauses in Spanien zu beachten sind. Erstens müssen potenzielle Verkäufer in Spanien eine Steuer zahlen, wenn sie ihre Immobilie verkaufen. Diese von der spanischen Regierung erhobene Steuer hängt von dem Staat ab, in dem der Eigentümer ansässig ist, und kann zwischen 4 und 13 % liegen. Hinzu kommen weitere Kosten wie Anwalts- und Notargebühren, Grunderwerbssteuer, Eintragungsgebühren und Kosten sowohl für den Verkäufer als auch für den Käufer, die je nach Staat, in dem die Transaktion stattfindet, variieren können. Wenn Sie den Verkauf Ihres Hauses mit einer Hypothek finanzieren, können auch Abschlusskosten anfallen. Alles in allem ist es ratsam, sich vor dem Verkauf Ihres Hauses so gut wie möglich über die verschiedenen Steuern und Gebühren in Spanien zu informieren, um einen reibungslosen und kostengünstigen Ablauf der Transaktion zu gewährleisten.

4. Welche Steuern fallen für Gebietsfremde beim Verkauf von Immobilien in Spanien an?

Wenn Sie als Nichtansässiger in Spanien eine Immobilie verkaufen wollen, müssen Sie verschiedene Steuern beachten. Erstens zahlen Sie eine Übertragungssteuer, deren Satz in den letzten Jahren gestiegen ist. Zweitens unterliegen Sie nach dem Verkauf der Immobilie der Grunderwerbssteuer, deren Sätze je nach Autonomie zwischen 8 und 11 % liegen. Außerdem müssen Sie eine Kapitalertragssteuer zahlen, wenn Sie eine Immobilie verkaufen. Diese Gebühr ist abhängig von der Höhe des erhobenen Betrags. Schließlich gibt es in Spanien eine Kapitalertragssteuer, deren Satz zwischen 0,2 % und 2,5 % schwankt.

Möchten Sie mehr über Immobilien in Spanien erfahren?

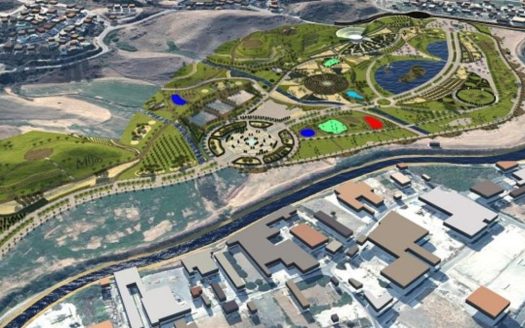

- Grand Park Costa del Sol in Mijas: Der größte Park an der Costa del Sol

- Hochgeschwindigkeitszug zwischen Malaga, Alicante und Murcia eröffnet

- Neue Bahnlinie Málaga-Marbella: Langfristige Pläne für eine schnellere Verbindung

- Spanien unter den Top 4 der europäischen Länder für Immobilieninvestitionen 2023

- Lebenshaltungskosten an der Costa del Sol im Vergleich zu Belgien und den Niederlanden im Jahr 2024