Mokesčiai parduodant nekilnojamąjį turtą Ispanijoje

Numatoma skaitymo trukmė: 10 minute

Turinys

Namų mokesčių pardavimas Ispanija: parduoti nekilnojamąjį turtą ne visada lengva. Tikrai ne užsienio šalyse, kur, be kitų teisės aktų, kliūtimi gali būti ir kalba. Šiame tinklaraštyje paaiškiname, į kokius mokesčius turėtumėte ar neturėtumėte atsižvelgti, kaip 2023 m. atleisti nuo turto mokesčio ir kaip apskaičiuoti turto mokestį.

Išlaidos parduodant nekilnojamąjį turtą Ispanijoje 2023 m.

Suradus potencialų pirkėją, reikia atsižvelgti į įvairias išlaidas, kad pardavimas būtų sėkmingai užbaigtas. 2023 m. šios išlaidos apima tris konkrečius aspektus:

1. Preliminarioji pirkimo-pardavimo sutartis

Šis dokumentas, Ispanijoje vadinamas „contrato de arras”, nors ir nėra privalomas, tačiau jį rekomenduojama turėti. Taip yra todėl, kad preliminarioji pirkimo-pardavimo sutartis apsaugo ir pardavėją, ir pirkėją tuo atveju, jei kuri nors šalis atsisakytų sutarties prieš pasirašant galutinę pirkimo-pardavimo sutartį.

Preliminariojoje pirkimo-pardavimo sutartyje pateikiamos visos sąlygos, dėl kurių abi šalys susitarė derybų metu, pavyzdžiui, galutinė pardavimo kaina, pasirašymo terminas, išlaidų pasidalijimas, baudos už sutarties pažeidimą ir t. t.

Preliminariosios pirkimo-pardavimo sutarties parengimo Ispanijoje kaina priklauso nuo to, kas atsakingas už jos parengimą. Jei sutartį parengsite patys, jokių išlaidų nepatirsite. Jei tai už jus atlieka nekilnojamojo turto agentūra, šios išlaidos bus įtrauktos į jos pardavimo komisinius. Jei tai už jus organizuoja advokatas, paprastai tai kainuoja apie 100 eurų.

2. Notarų mokesčiai

Tai yra notarinio akto parengimo išlaidos, įskaitant mokestį pačiam notarui. Paprastai visas šias išlaidas apmoka pirkėjas, nors Civiliniame kodekse nustatyta, kad pardavėjas yra atsakingas už viešojo pardavimo akto išlaidas; pirkėjas moka už pirmąją ir visas vėlesnes kopijas.

Galutinė notaro mokesčių suma priklauso nuo turto pardavimo kainos. Notarų mokesčius, dar vadinamus įkainiais, reguliuoja vyriausybė, ir visi notarai už tas pačias paslaugas ima vienodus mokesčius. Viešojo pardavimo akto įforminimas paprastai kainuoja nuo 600 iki 875 eurų, priklausomai nuo turto vertės.

3. Tarpininkavimo komisiniai

Jei pasamdėte nekilnojamojo turto agentą, kuris prižiūrės jūsų būsto Ispanijoje pardavimą, turėsite sumokėti susijusius mokesčius. Šių išlaidų dydis labai priklauso nuo rinkos sąlygų (turto tipo, geografinės padėties ir pan.) ir turto pardavimo kainos. Paprastai nekilnojamojo turto agentas ima iš anksto nustatytą procentinę galutinės turto pardavimo kainos dalį.

Parduodant nekilnojamąjį turtą Ispanijoje 2023 m., labai svarbu atsižvelgti į šias išlaidas, kad susidarytumėte aiškų sandorio finansinių aspektų vaizdą.

Parduoti namo mokesčiai Ispanija

Parduodant namą Ispanijoje reikia atsižvelgti į keletą mokesčių. Namų pardavimo mokesčiai iš pirmo žvilgsnio:

- Pelno mokestis (Plusvalía Municipal): Tai yra vietinis mokestis, apskaičiuojamas pagal jūsų turto vertės padidėjimą nuo paskutinio pardavimo. Mokesčio tarifas priklauso nuo savivaldybės, kurioje yra jūsų namas. Būtinai patikrinkite tikslius tarifus savo savivaldybėje, kad žinotumėte, ko tikėtis.

- Pajamų mokestis (Impuesto sobre la Renta de las Personas Físicas – IRPF): Kaip nerezidentas, taip pat turite mokėti pajamų mokestį už pelną, gautą pardavus namą. Šis tarifas svyruoja nuo 19 % iki 24 % realizuoto kapitalo prieaugio, priklausomai nuo pelno dydžio.

- Nerezidentų mokestis (Impuesto sobre la Renta de No Residentes – IRNR): Jei nesate Ispanijos rezidentas, išskaičiuojamas 3 % pardavimo kainos laikinasis mokestis. Vėliau tai gali būti užskaityta už bet kokius nesumokėtus mokesčius.

- Kapitalo prieaugio mokestis (Impuesto sobre el Incremento de Patrimonio de la Venta de un Inmueble – Plusvalía Municipal): Tai vietinis mokestis, apskaičiuojamas pagal pelną, gautą pardavus nekilnojamąjį turtą. Vėlgi, tarifas ir apskaičiavimas skiriasi priklausomai nuo savivaldybės.

Daugiau apie pajamų mokestį Ispanijoje

Kalbant apie pelną ir jo apmokestinimą Ispanijoje, reikia laikytis įvairiapusio požiūrio. Trys esminiai elementai: „sudėtingumas” (sumišimas), „kintamumas” (prasiveržimas) ir „nenuspėjamumas” (nuspėjamumas). Gilinkimės į šias sąvokas, kad geriau suprastume 2023 m. pelno mokesčio subtilybes, kaip teigia Ispanijos mokesčių administratorius.

2023 m. pajamų mokestis Ispanijoje:

- Pelnui iki 6000 eurų: taikomas 19 % mokesčio tarifas.

- Pajamoms nuo 6 000 iki 50 000 eurų taikomas 21 % mokesčio tarifas.

- Pajamoms nuo 50 000 iki 200 000 eurų taikomas 23 % mokesčio tarifas.

- Pajamos nuo 200 000 iki 300 000 eurų apmokestinamos 27 % tarifu.

- Didesnėms nei 300 000 eurų pajamoms taikomas 28 % mokesčio tarifas.

- Verta pažymėti, kad šie tarifai taikomi palaipsniui, todėl sukuriama dinamiška mokesčių struktūra. Pavyzdžiui, pirmieji 6000 eurų pelno apmokestinami 19 %, dalis nuo 6000 iki 50 000 eurų – 21 % ir t. t.

Išimtys

Tačiau yra tam tikrų išimčių, leidžiančių sumažinti pajamų mokestį parduodant nekilnojamąjį turtą Ispanijoje:

- Jei esate 65 metų ar vyresnis ir pardavėte savo pagrindinį būstą arba išsimokėjote rentą, kai parduotas turtas buvo antrinis būstas.

- Jei planuojate reinvestuoti pardavimo pajamas į naujo būsto, kuris taps jūsų pagrindine gyvenamąja vieta, pirkimą.

- Skolos padengimo (dación en pago) atvejais, kai nekilnojamasis turtas grąžinamas bankui, nes negalite mokėti hipotekos įmokų.

- Jei esate labai priklausomas arba labai priklausomas asmuo pagal Ispanijos įstatymą, kuriuo skatinama asmens autonomija ir rūpinimasis priklausomais asmenimis.

- Jei nekilnojamasis turtas buvo įsigytas nuo 2012-05-12 iki 2012-12-31, tokiu atveju turite teisę į 50 % neapmokestinamąjį pelną iš realizuoto kapitalo prieaugio.

Atleidimas nuo turto mokesčio 2023 m.

Ispanijai taikomos tam tikros išimtys turto mokesčio kurios 2023 m. gali būti taikomos būsto pardavimo mokesčiams:

- Atleidimas nuo būsto nuosavybės mokesčio: jei naudojote savo būstą kaip pagrindinę gyvenamąją vietą ir atitinkate tam tikras sąlygas, galite būti atleidžiami nuo turto mokesčio. Tai gali skirtis priklausomai nuo regiono, kuriame yra jūsų nekilnojamasis turtas.

- Atleidimas nuo mokesčio už nedideles sumas: Kai kuriuose Ispanijos regionuose galioja atleidimas nuo mažų sumų, t. y. jums gali nereikėti mokėti turto mokesčio, jei jūsų turtas neviršija tam tikros ribos.

Turto mokesčio apskaičiavimas

Turto mokestis Ispanijoje apskaičiuojamas pagal viso jūsų turto, įskaitant nekilnojamąjį turtą, banko sąskaitas, investicijas ir kitą turtą, vertę. Štai keletas žingsnių, kaip apskaičiuoti kapitalo prieaugio mokestį parduodant būsto mokesčius:

- Sudarykite viso savo turto sąrašą: Surinkite informaciją apie savo nekilnojamojo turto, banko sąskaitų, akcijų, obligacijų ir kito turto vertę.

- Nustatykite taikytinas išimtis: Patikrinkite, ar jums gali būti taikomos visos lengvatos, atsižvelgiant į jūsų asmeninę situaciją ir regioną, kuriame yra jūsų turtas.

- Apskaičiuokite apmokestinamąją bazę: Iš bendros turto vertės atimkite neapmokestinamąsias sumas ir nustatykite apmokestinamąją bazę.

- Nustatykite normą: Tarifas priklauso nuo apmokestinamosios bazės vertės ir regiono. Dėl tikslių tarifų kreipkitės į mokesčių institucijas arba mokesčių konsultantą.

- Apskaičiuokite kapitalo prieaugio mokestį: Apmokestinamąją bazę padauginkite iš taikomo tarifo ir apskaičiuokite kapitalo prieaugio mokestį.

Svarbu atminti, kad Ispanijoje mokesčių įstatymai ir tarifai gali keistis, todėl patartina visada susipažinti su naujausia informacija apie būsto pardavimo mokesčius ir, jei reikia, kreiptis į specialistus (tai rekomenduojama daryti, kad išvengtumėte netikėtumų, nes turto mokesčio apskaičiavimas nėra paprastas). Nekilnojamojo turto pardavimas Ispanijoje gali būti sudėtinga užduotis, tačiau turėdami tinkamų žinių ir patarimų galite užtikrinti, kad pagal Ispanijos įstatymus mokėtumėte mokesčius.

DUK

1. Kiek mokesčių reikia mokėti parduodant namą Ispanijoje?

Jei planuojate pirkti namą Ispanijoje, mokesčių mokėjimas gali būti ne pirmas dalykas, apie kurį galvojate. Tačiau prieš perkant svarbu žinoti mokesčių taisykles. Ispanijos mokesčių institucija „Hacienda” taiko specialų mokesčio tarifą namą parduodantiems asmenims. Su namo pardavimu susiję du mokesčiai: kapitalo įsigijimo mokestis ir nuomos mokestis, priklausomai nuo parduoto namo paskirties ir laikotarpio, kuriam jis buvo išnuomotas. Jei parduodate namą, paprastai mokate kapitalo įsigijimo mokestį, kuris sudaro vieną procentą pardavimo kainos. Jei pardavėjas turtą išnuomojo, jam taip pat gali tekti mokėti nuomos mokestį. Priklausomai nuo aplinkybių, jis gali siekti iki 19 %, o mokesčių tarifai gali skirtis priklausomai nuo autonominio regiono, kuriame yra jūsų būstas. Jei parduodant namą reikia mokėti mokesčius, prieš parduodant namą svarbu gauti teisingą informaciją apie savo mokestinę padėtį.

2. Kokio dydžio turto mokestis Ispanijoje?

Ispanijoje turto mokesčiu apmokestinamas nekilnojamasis turtas ir palikimas. Mokestis sudaro nuo 0,2 iki 0,3 proc. jūsų turto vertės, o didžiausias tarifas – 2,5 proc. Tarifas priklauso nuo įsigijimo metų ir turto vertės. Taip pat yra keletas turto mokesčio išimčių. Pavyzdžiui, nuo mokesčio bus atleisti mažas pajamas gaunantys asmenys, kurių nekilnojamojo turto vertė yra mažesnė nei 43 253 EUR. Šeimos nariams, išlaikomiems iš turtingų mokesčių mokėtojų, taip pat taikoma mokesčių tarifo nuolaida. Nors turto mokestis Ispanijoje yra mažesnis nei kitose Europos šalyse, svarbu žinoti, koks tarifas jums taikomas.

3. Kokius mokesčius ir išlaidas reikės mokėti parduodant namą Ispanijoje 2023 m.?

Jei 2023 m. planuojate parduoti namą Ispanijoje, tikriausiai turite daug klausimų apie mokesčius ir išlaidas, susijusias su sandoriu. Parduodant namą Ispanijoje reikia nepamiršti kelių svarbių veiksnių. Pirma, potencialiems pardavėjams Ispanijoje parduodant nekilnojamąjį turtą tenka mokėti mokesčius. Šis Ispanijos vyriausybės nustatytas mokestis priklauso nuo valstijos, kurioje įsikūręs savininkas, ir gali svyruoti nuo 4 iki 13 %. Be to, yra ir kitų išlaidų, pavyzdžiui, teisininkų, notarų, perleidimo, registracijos mokesčiai ir pardavėjo bei pirkėjo išlaidos, kurios gali skirtis priklausomai nuo valstybės, kurioje sudaromas sandoris. Taip pat gali tekti padengti hipotekos uždarymo išlaidas, jei savo būsto pardavimą finansuojate hipoteka. Apskritai prieš parduodant namą pravartu surinkti kuo daugiau informacijos apie įvairius mokesčius ir rinkliavas Ispanijoje, kad sandoris vyktų sklandžiai ir ekonomiškai.

4. Kokie mokesčiai taikomi nerezidentams parduodant nekilnojamąjį turtą Ispanijoje?

Jei norite parduoti nekilnojamąjį turtą Ispanijoje kaip nerezidentas, turite atsižvelgti į įvairius mokesčius. Pirma, mokate pervedimo mokestį, kurio tarifas pastaraisiais metais padidėjo. Antra, pardavus nekilnojamąjį turtą, jums tenka mokėti turto perleidimo mokestį, kurio tarifai, priklausomai nuo autonomijos, svyruoja nuo 8 % iki 11 %. Pardavę nekilnojamąjį turtą taip pat turite sumokėti kapitalo prieaugio mokestį. Šis mokestis priklauso nuo surinktos sumos. Galiausiai Ispanijoje taikomas kapitalo prieaugio mokestis, kurio tarifas svyruoja nuo 0,2 % iki 2,5 %.

Norite daugiau sužinoti apie nekilnojamąjį turtą Ispanijoje?

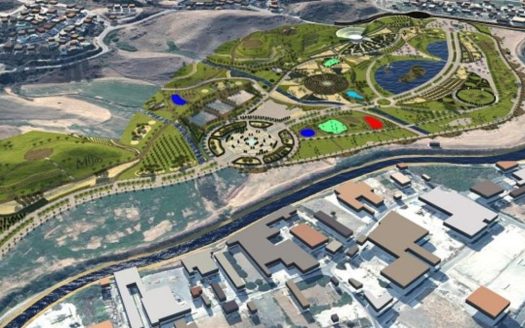

- Didysis Kosta del Sol parkas Mijaso mieste: didžiausias Kosta del Sol parkas

- Pradėtas kursuoti greitasis traukinys tarp Malagos, Alikantės ir Mursijos

- Nauja Malagos-Marbelos geležinkelio linija: ilgalaikiai greitesnio susisiekimo planai

- Ispanija – tarp 4 geriausių Europos šalių, kuriose galima investuoti į nekilnojamąjį turtą 2023 m.

- Pragyvenimo Kosta del Solio saloje kaina, palyginti su Belgija ir Nyderlandais 2024 m.